사람들은 은퇴를 위해서 혹은 경제적인 자유를 위해서 많은 노력들을 합니다.

주식차익으로 돈을 벌거나 선물, 부동산 등 많은 곳의 투자방식을 나름대로 공부하고 부자가 되려 노력을 합니다.

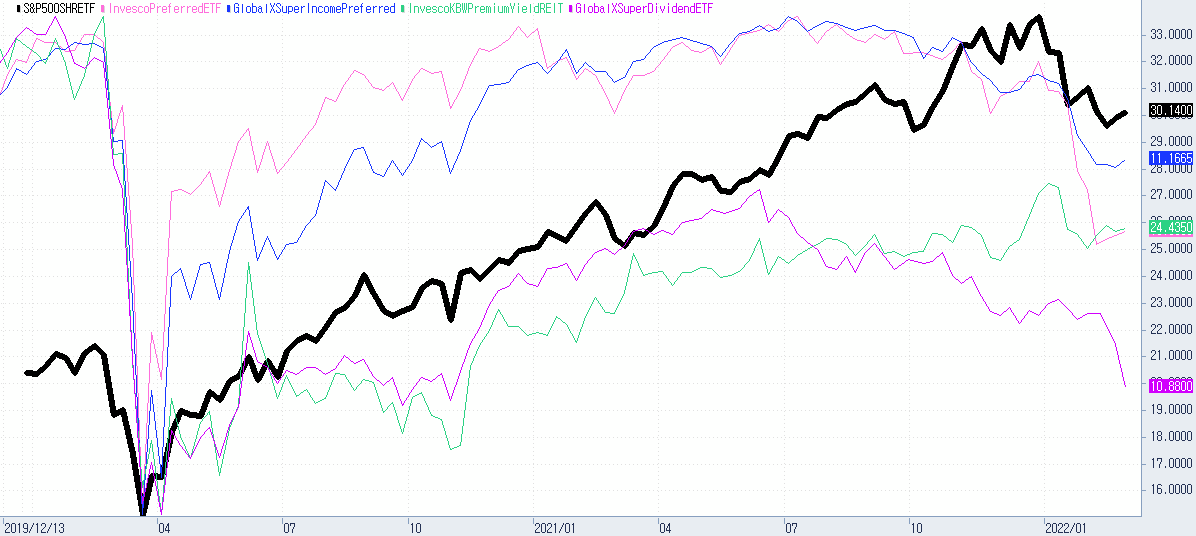

오늘은 그중 하나인 매월 배당금을 받으므로써, 안정적인 수입원을 찾거나 혹은 배당금으로 재투자를 해서 시드머니를 키울 수 있는 방법도 있습니다.

단순 한개의 주식보다는 ETF에 투자하여 여러 항목들을 한 종목에 넣고 지속적이고 안정적인 수입원을 얻을 수 있는 ETF를 몇 개 소개하려고 합니다.

Invesco Preferred ETF [PGX]

| Invesco Preferred ETF (PGX) 기본정보 | |||

| 설정일 | 2008/01/31 | 보수율 | 0.5000 |

| 운용사 | PowerShares | 순자산 | 6,755,430 |

| 배당주기 | 매월 배당 | 배당률 | 5.21 |

이 ETF 는 투자자들에게 대부분의 투자자가 많이 노출되지 않는 자본 시장의 흥미로운 부분인 우선주에 대한 노출을 제공합니다.

그러나 이러한 주주는 일반적으로 이 프리미엄 포지션에 대한 의결권이 없습니다. 우선주는 일반적으로 견실한 배당 수익률을 내지만 보통주만큼 주식 가치 상승에 참여하지 않습니다. 이 우선주는 포트폴리오의 수익률을 높이려는 사람들이나 광범위한 주식 포트폴리오에 상대적으로 없는 덜 위험한 형태의 주식 익스포저를 찾는 사람들에게 적합할 수 있습니다.

MSCI ESG 분석 - 등급 AA

Invesco Preferred ETF는 10점 만점에 7.51점을 기준으로 MSCI ESG 펀드 등급은 'AA'입니다.

| 배당 추이 | |||

PGX총 80개 미만의 유가증권을 보유하고 있고 대부분이 금융업에 속해 있어 다각화 면에서 다소 부족하기 때문에 결과적으로 이 펀드는 포트폴리오의 재정적 보유의 일부로 간주되어야 하며 수익률을 높이기 위해 소량만 사용해야 합니다. 적절하게 사용된다면 PGX는 투자자들에게 강력한 도구가 될 수 있습니다. 다만 주의하고 해당 부문에 과도하게 투자하지 않도록 하는 것이 좋습니다.

Invesco KBW Premium Yield Equity REIT ETF [KBWY]

| Invesco KBW Premium Yield Equity REIT ETF (KBWY) 기본정보 | |||

| 설정일 | 2010/12/02 | 보수율 | 0.3500 |

| 운용사 | PowerShares | 순자산 | 313,273 |

| 배당주기 | 매월 배당 | 배당률 | 5.25 |

MSCI ESG 분석 - 등급 AA

Invesco KBW Premium Yield Equity REIT ETF는 10점 만점에 8.02점을 기준으로 MSCI ESG 펀드 등급은 'AA'입니다.

| 주요 보유종목 TOP 10 | |||

| NO | 종 목 명 | 섹 터 | 비중(%) |

| 1 | Global Net Lease Inc | 부동산 | 6.09 |

| 2 | Preferred Apartment Communities Inc | 부동산 | 5.51 |

| 3 | Office Properties Income Trust | 부동산 | 5.29 |

| 4 | American Finance Trust Inc Class A | 부동산 | 5.13 |

| 5 | Sabra Health Care REIT Inc | 부동산 | 4.96 |

| 6 | Omega Healthcare Investors Inc | 부동산 | 4.86 |

| 7 | Bluerock Residential Growth REIT Inc Class A | 부동산 | 4.29 |

| 8 | LTC Properties Inc | 부동산 | 4.11 |

| 9 | National Health Investors Inc | 부동산 | 3.83 |

| 10 | EPR Properties | 부동산 | 3.82 |

배당 추이

이 ETF는 주택 위기 이후 많은 투자자들이 자산군인 미국 주식 시장의 부동산 산업에 대한 지수를 제공합니다.

KBWY는 KBW 프리미엄 수익률 주식 REIT를 따릅니다.

이 지수는 미국에서 약 24~40개의 중소형 주식 REIT의 성과를 반영하고자 하는 배당 수익률 가중 방법론을 사용하여 구성됩니다.

부동산은 역사적으로 강세장에서 초과 수익을 제공할 수 있는 능력과 전통적인 주식 및 채권 투자와의 낮은 상관관계 때문에 수용되어 왔습니다.

REIT는 현재 소득을 추구하는 투자자에게 어필할 수 있습니다.

이러한 신탁은 소득의 최소 90%를 투자자에게 분배해야 하고 투자자가 부동산 가격에 대한 간접 노출을 얻을 수 있는 효율적인 방법을 제공해야 하기 때문입니다.

Global X Super Income Preferred ETF [SPFF]

| Global X Super Income Preferred ETF (SPFF) 기본정보 | |||

| 설정일 | 2012/07/17 | 보수율 | 0.5800 |

| 운용사 | Global X Funds | 순자산 | 216,566 |

| 배당주기 | 매월 배당 | 배당률 | 5.57 |

MSCI ESG 분석 - 등급 AA

Global X Super Income Preferred ETF 10점 만점에 8.02점을 기준으로 MSCI ESG 펀드 등급은 'AA'입니다.

| 주요 보유종목 TOP 10 | |||

| NO | 종 목 명 | 섹 터 | 비중(%) |

| 1 | Becton,Dickinson and Co PRF PERPETUAL USD 50 - 1/20TH INT Ser B | 5.57 | |

| 2 | PNC Financial Services Group Inc Perpetual Preferred Share class-P | 4.85 | |

| 3 | Qurate Retail Inc 0% | 3.75 | |

| 4 | Duke Energy Corp 5.75% PRF PERPETUAL USD 25 - Ser A 1/1000th Int | 3.34 | |

| 5 | Bank of America Corp Pfd | 3.26 | |

| 6 | Athene Holding Ltd FXDFR PRF PERPETUAL USD 25 - Ser A 1/1000 Int Dep | 3.00 | |

| 7 | Clarivate PLC 0% | 2.98 | |

| 8 | JPMorgan Chase & Co 6% PRF PERPETUAL USD 25 - Dep rep 1/400 Ser EE | 2.79 | |

| 9 | Wells Fargo & Co Deposit Shs Repr 1/1000th 5.85 % Non-Cum Perp Pfd Shs -A- | 2.75 | |

| 10 | Citigroup Capital XIII Floating Rate Trust Pfd Secs Registered 2010-30.10.4 | 2.53 | |

배당 추이

SPFF는 북미에서 발행된 고수익 우선주 50개를 대상으로 합니다.

우선주는 일반적으로 주당 투자가 낮은 채권보다 고정 수입이 더 많습니다. 또한 이벤트에서 보통주보다 우선권을 갖습니다.

회사의 청산. 또한 보유 자산은 최소 유동성과 규모를 충족해야 합니다.

지수 추적, 이는 집합적으로 다음과 유사한 투자 프로필을 가진 증권 샘플에 투자한다는 것을 의미합니다.

지수는 반기별로 검토됩니다.

Global X Super Dividend ETF [SDIV]

| Global X Super Dividend ETF (SDIV) 기본정보 | |||

| 설정일 | 2011/06/09 | 보수율 | 0.5800 |

| 운용사 | Global X Funds | 순자산 | 863,710 |

| 배당주기 | 매월 배당 | 배당률 | 9.51 |

MSCI ESG 분석 - 등급 AA

Global X Super Dividend ETF 10점 만점에 3.38점을 기준으로 MSCI ESG 펀드 등급은 'BB'입니다.

| 주요 보유종목 TOP 10 | |||

| NO | 종 목 명 | 섹 터 | 비중(%) |

| 1 | Transmissora Alianca de Energia Eletrica SA Ctf de Deposito de Acoes Cons o | 유틸리티 | 1.79 |

| 2 | China Power International Development Ltd | 유틸리티 | 1.64 |

| 3 | Nos Sgps SA | 통신 | 1.64 |

| 4 | Williams Companies Inc | 에너지 | 1.61 |

| 5 | British American Tobacco PLC | 필수소비재 | 1.53 |

| 6 | Iron Mountain Inc | 부동산 | 1.52 |

| 7 | China Shenhua Energy Co Ltd Class H | 에너지 | 1.48 |

| 8 | Yankuang Energy Group Co Ltd Class H | 에너지 | 1.45 |

| 9 | Imperial Brands PLC | 필수소비재 | 1.43 |

| 10 | Total Access Communication PCL DR | 통신 | 1.38 |

배당 추이

SDIV는 글로벌 주식 시장에서 배당금을 추구하는 펀드입니다.

신흥 시장을 포함하여 규제되는 증권 거래소에 상장된 회사를 포함하며 유동성 및 안정성 심사를 거쳐 고수익 주식 100개가 선택됩니다.

이 지수는 배당금 삭감 또는 회사의 배당 정책 전망에 따라 분기별로 검토됩니다.

제거된 회사는 지수에서 제외되고 다음으로 가장 높은 수익률을 보이는 주식으로 대체됩니다.

지수는 매년 재조정되어 각 종목에 동일한 가중치를 부여합니다.

마치며

참고로 월 200만 원의 배당금의 수익을 얻으려면 배당 수익률 기준 연 4~6% 수준으로 연 2400만 원을 받으려면 약 5억 원의 시드머니가 필요하다고 합니다.

하지만 배당 수익률이 바뀌니 조금 더 필요할 수도 혹은 덜 필요할 수도 있습니다.

그리고 배당주의 주의해야 할 사항은 단순히 높은 수익률만 봐서는 기업의 수익 악화 등으로 배당이 끊길 수도 있습니다.

실제 주가가 위험해질 수 있으므로, 수익률만 보는 행위는 고칠 필요가 있습니다.

그리고 배당금이 연 2,000만 원이 넘게 되면 종합소득세로 15%를 원천징수합니다.

이점을 참고하시기 바랍니다.

'주식 Story > ETF & 펀드 둘러보기' 카테고리의 다른 글

| [미국주식] 에너지 ETF - 원유, 브렌트유, 천연가스, 가솔린 (2) | 2022.05.06 |

|---|---|

| [미국주식] 원자재에 투자하는 ETF (2) | 2022.03.07 |

| 원유ETF를 알아보자 (0) | 2022.02.24 |

| [펀드/ETF] 인도에 투자하는 펀드와 ETF 알아보기 (0) | 2022.02.16 |

| [미국주식] First Trust Cloud Computing ETF (SKYY) (0) | 2022.01.16 |

댓글